Chancen und Risiken in einem angespannten KMU-Markt – Was Versicherer jetzt tun sollten.

Wie wirken sich Corona-Pandemie und Ukraine-Krieg auf den Versicherungsmarkt bei kleinen und mittleren Unternehmen (KMUs) aus? Was sollten Versicherer jetzt tun, um sich optimal für die Zukunft zu positionieren? Diese und weitere Fragen werden in der von MSR durchgeführten Studie „KUBUS Gewerbekunden“, in der jährlich über 2.500 Unternehmen mit bis zu 50 Mitarbeitern befragt werden, beantwortet.

Die aktuelle Situation im Gewerbekundenmarkt von Versicherungen

- Nur ein kleiner Teil der Unternehmen ist von der aktuellen Situation in einem bedrohlichen Ausmaß betroffen – die Energiekrise setzt den Markt jedoch zunehmend unter Druck

- Weniger Servicekontakte führen zu einer Entlastung der Serviceeinheiten

- Betreuung ist unabhängig von Geschäftsvorfällen notwendig

Jedes sechste Unternehmen ist im bedrohlichen Maße von der Corona-Krise oder dem Ukraine-Krieg betroffen

Insbesondere kleine Unternehmen haben zu Beginn der Corona-Pandemie im Sommer 2020 unter den Auswirkungen der Pandemiebekämpfung gelitten: Drei von vier Unternehmen waren in ihrer Geschäftstätigkeit zumindest deutlich spürbar betroffen. Jedes vierte Unternehmen stufte in dieser Zeit die eigene Situation mindestens als bedrohlich ein, jedes zehnte Unternehmen gar als existenzbedrohend.

Zwei Jahre später sehen sich deutlich weniger Unternehmen durch die Corona-Pandemie bedroht. Mitten in dieser Erholungsphase führen jedoch die Auswirkungen des Ukraine-Krieges bei kleinen und mittleren Unternehmen erneut zu Spannungen. Insbesondere gestörte Lieferketten sowie die infolge des Krieges stark gestiegenen Energiekosten sorgen für Unsicherheiten im Markt.

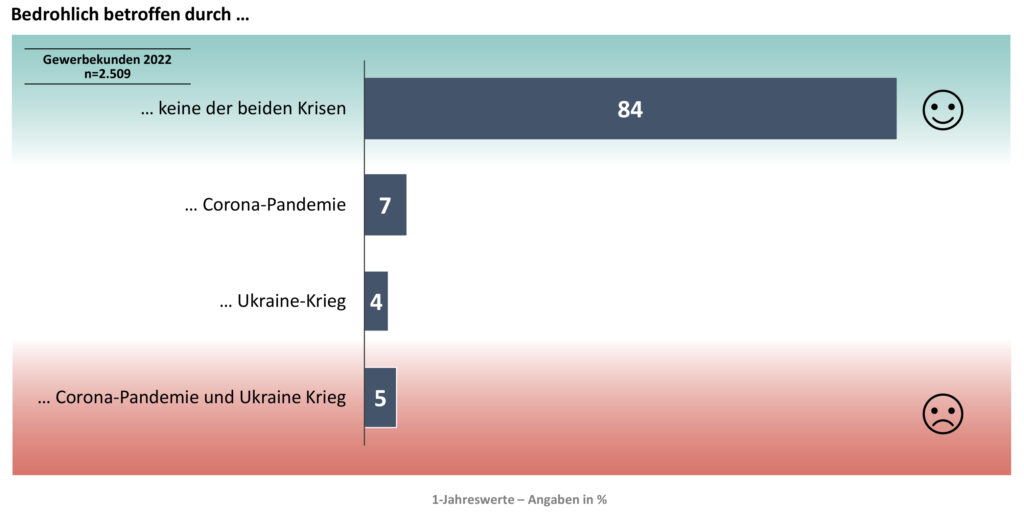

Der überwiegende Teil der KMU (84 Prozent) gibt an, dass ihre Unternehmenstätigkeit durch Corona oder den Krieg in der Ukraine nicht bedrohlich betroffen ist. 16 Prozent der Befragten stufen jedoch die Belastungen für das eigene Unternehmen durch mindestens eine der aktuellen Krisen als bedrohlich ein.

Betroffenheit der Unternehmen durch die Corona-Pandemie und den Ukraine-Krieg

Fünf Prozent der Unternehmen sind durch beide Krisen bedrohlich betroffen. Auch wenn nur noch jedes sechste Unternehmen in einem bedrohlichen Ausmaß betroffen ist, haben Corona-Pandemie und Ukraine-Krieg den Markt in den letzten beiden Jahren verändert und stellen ihn auch zukünftig vor große Herausforderungen. Es wird sich noch zeigen, welche Folgen die Einschränkungen im osteuropäischen Absatzmarkt, die weiterhin gestörten Lieferketten und vor allem die in den letzten Monaten drastisch angestiegenen Energiepreise haben werden.

Weniger Neuabschlüsse und Schadenfälle führen zu einer Entlastung der Serviceeinheiten

Als Folge der Corona-Krise und des Ukraine-Krieges sind anlassbezogene Kontakte im Vergleich zu 2020 deutlich zurückgegangen. Lediglich 10 Prozent der Unternehmen geben an, innerhalb der letzten beiden Jahre einen neuen Vertrag bei ihrem Versicherer abgeschlossen zu haben. Dies entspricht einem Rückgang um 33 Prozent (bzw. fünf Prozentpunkte) im Vergleich zu 2020. Auch der Anteil der Kunden mit Schadenfällen hat sich um knapp 30 Prozent bzw. um neun Prozentpunkte von 33 auf 24 reduziert. Hieraus folgt u.a. eine Entlastung der Serviceeinheiten, was zu einem verbesserten Serviceerleben beim Kunden führt. Vor allem zentralseitige Kontakte wie Schriftverkehr und Telefontakt werden besser beurteilt, resultierend aus einer deutlich schnelleren Reaktionszeit bzw. höheren Erreichbarkeit.

Betreuung unabhängig von Geschäftsvorfällen notwendig

Die Zufriedenheit mit dem Betreuer hat sich im Vergleich zum Vorjahr verschlechtert. Waren 2021 noch 8 von 10 Gewerbekunden vollkommen oder sehr zufrieden mit ihrem Betreuer, sind es 2022 nur 7 von 10. Eine Ursache hierfür ist die gesunkene Anzahl an Neuabschlüssen und Schadenfällen und die damit fehlende Möglichkeit, sich im direkten Kundenkontakt zu positionieren.

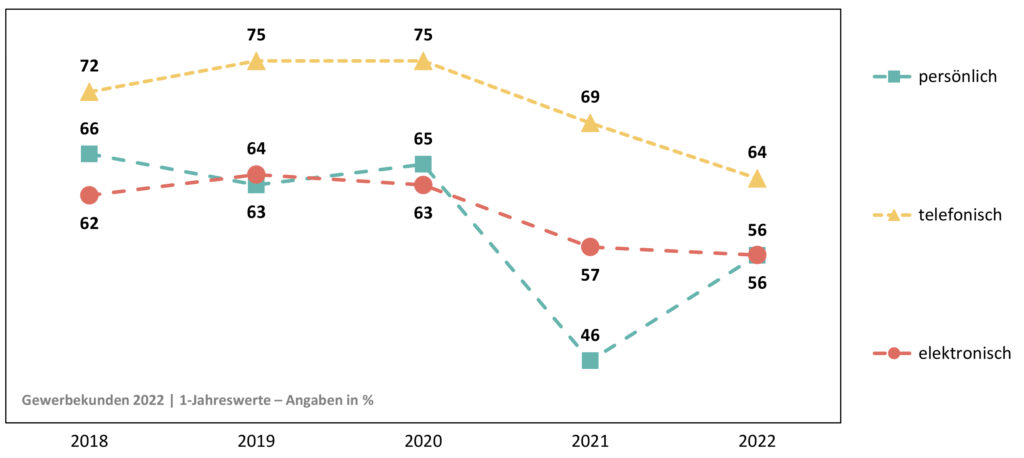

Kontakt zum Betreuer in den letzten 12 Monaten

Im Rahmen der entspannteren Corona-Situation sucht der Betreuer zumindest wieder häufiger den persönlichen Kontakt zum Kunden: 56 Prozent der Unternehmen hatten innerhalb der letzten zwölf Monate persönlichen Kontakt zu ihrem Betreuer, was einer Steigerung um zehn Prozentpunkte im Vergleich zum Vorjahr entspricht, aber dennoch deutlich unter dem Vor-Corona-Niveau liegt (2020: 63 Prozent). Durch die wieder zunehmende persönliche Präsenz leidet die Erreichbarkeit des Betreuers. Empfanden 2021 noch 62 Prozent der Gewerbekunden die Erreichbarkeit zu ihrem Betreuer als überzeugend einfach, sind es 2022 nur noch 53 Prozent. Die verschlechterte Erreichbarkeit spiegelt sich u.a. auch in einer sinkenden telefonischen Präsenz wider. Hatten 2021 noch 69 Prozent der Gewerbekunden telefonischen Kontakt zu ihrem Betreuer, sind es 2022 nur noch 64 Prozent.

Auch die digitalen Kontakte sind im Vergleich zum Vorjahr leicht gesunken und deutlich unter Vor-Corona-Niveau (sieben Prozent weniger im Vergleich zu 2020). Dabei birgt insbesondere die in den letzten Jahren stark gestiegene Digitalaffinität der Unternehmen eine Chance für Versicherer und vor allem für den Vertrieb. Dieses Potenzial gilt es durch eine konsequente Bespielung der persönlichen und digitalen Kanäle zu nutzen.

Was müssen Versicherer jetzt tun?

- Kontaktfrequenz erhöhen (hybrid)

- Nutzung digitaler Kanäle für den Vertrieb

Persönlich, telefonisch und digital Kontakt zum Kunden halten

Eine Möglichkeit die Erreichbarkeit und damit einhergehend die Zufriedenheit mit dem Betreuer zu verbessern, stellt die Beratung über digitale Kanäle (z.B. Video-Call) dar. Digitale Kanäle weisen eine zunehmend höhere Akzeptanz beim Kunden auf, werden aber vom Betreuer noch zu selten genutzt. So geben nur elf Prozent der Kunden an, sich schon einmal über digitale Kanäle beraten haben zu lassen. 46 Prozent der Kunden können es sich vorstellen, haben aber bisher keine digitalen Beratungsangebote in Anspruch genommen. Lediglich 43 Prozent der Kunden geben an, ausschließlich persönlich oder telefonisch beraten werden zu wollen.

Auch im Neugeschäft bieten digitale Kanäle enorme Potenziale, um der sinkenden Vertriebseffizienz als Folge der verschlechterten Erreichbarkeit entgegenzuwirken und gleichzeitig Produkte erlebbarer zu machen. Lediglich bei vier Prozent der Gewerbekunden, die in den vergangenen 24 Monaten einen neuen Vertrag abgeschlossen haben, erfolgte die Beratung online per Videoberatung.

Nachhaltigkeit als Wettbewerbsvorteil nutzen

Auch kleine und mittelständische Unternehmen stehen zunehmend vor der Herausforderung, eigene ökonomische Interessen mit gesellschaftlichen und ökologischen Interessen in Einklang zu bringen. Auch die stetig steigenden Energiepreise stellen einen Anreiz oder je nach Unternehmenstätigkeit eine Notwendigkeit dar, sich intensiver mit der Thematik zu beschäftigen. So stellt für jedes dritte Unternehmen Nachhaltigkeit einen entscheidenden Faktor für den Unternehmenserfolg dar. Vor allem in konsumentennahen Branchen, wie in der Konsumgüterindustrie (48 Prozent), dem Handwerk (42 Prozent) oder dem Einzelhandel (40 Prozent), hat das Thema Nachhaltigkeit eine hohe Relevanz.

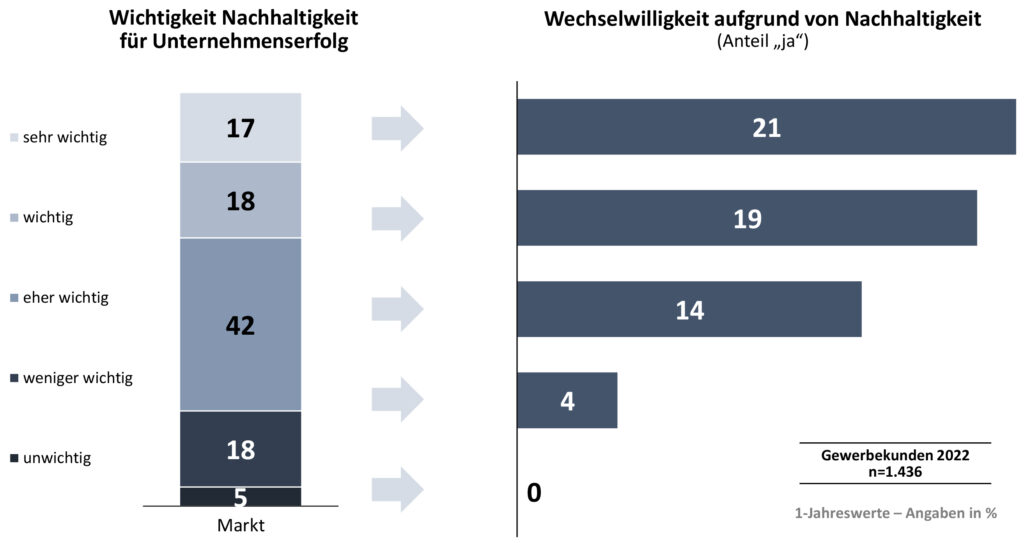

Nachhaltigkeit: Bereitschaft zum Anbieterwechsel

Dieser Anspruch überträgt sich auch auf die Versicherungsbranche. Für dreiviertel der Unternehmen ist das Thema Nachhaltigkeit auch bei Versicherungsprodukten relevant. Jedes siebte Unternehmen würde den Anbieter sogar für eine nachhaltigere Alternative wechseln. Je wichtiger das Thema für das Unternehmen ist, desto höher ist auch die Wechselbereitschaft für eine nachhaltigere Alternative. Sofern das Thema eine hohe Bedeutung für den Unternehmenserfolg hat, würde jeder fünfte Gewerbekunde auf eine nachhaltigere Alternative umsteigen. Generell variiert die Wechselbereitschaft deutlich nach Unternehmensgröße und Branche. So weisen größere Unternehmen sowie konsumentennahe Branchen eine höhere Wechselbereitschaft auf.

Das Thema Nachhaltigkeit ist in der Gesellschaft angekommen. Unternehmen, die sich jetzt nachhaltig am Markt positionieren haben einen entscheidenden Wettbewerbsvorteil. Auch auf dem engumkämpften Arbeitsmarkt stellt eine ökologisch, ökonomisch und sozial ausgerichtete Unternehmenskultur zunehmend einen Wettbewerbsvorteil dar. Der Trend zu mehr Nachhaltigkeit überträgt sich auch auf die Auswahl des Versicherungsproduktes und die Auswahl des Versicherers generell. Wer in diesem Umfeld gut versteht, was der Kunde erwartet, und sein Angebot daran ausrichtet, wird erfolgreich sein.